1. Phần lớn các giao dịch vay, mượn tiền trong thực tế về bản chất sẽ là giao dịch vay tiền:

Tiền là một loại tài sản theo quy định của Bộ luật Dân sự số 91/2015/QH13. Cũng theo quy định tại bộ luật này, mượn tài sản và vay tài sản được hiểu như sau:

| Mượn | Vay | |

| Quy định tại | Mục 6: Hợp đồng mượn tài sản của luật Dân sự | Mục 4: Hợp đồng vay tài sản của luật Dân sự |

| Định nghĩa | Mượn tài sản để sử dụng trong một thời hạn mà không phải trả tiền.

Tài sản hoàn trả phải đúng như ban đầu. Quyền sở hữu tài sản là bên cho mượn tài sản. Bên cho mượn có thể đòi lại tài sản kể cả khi bên đi mượn chưa đạt được mục đích nhưng phải báo trước một thời gian hợp lý. Hợp đồng mượn sẽ không có tính chất đền bù (không phát sinh lãi)Tài sản đi vay sẽ thuộc quyền sở hữu của bên vay, bên vay sẽ phải trả lại tài sản và một khoản lãi (nếu có thỏa thuận hoặc pháp luật quy định). |

Bên cho vay có quyền đòi lại tài sản nếu bên đi vay sử dụng trái mục đích vay.

Hợp đồng vay thường có tính chất đền bù (có phát sinh lãi) |

|

|

|

|

|

Như vậy phần lớn các giao dịch vay mượn tiền trong thực tế về bản chất sẽ là giao dịch vay tiền. Trừ trường hợp trừ trường hợp được xác định mượn tiền thì quyền sở hữu với số tiền đó sẽ không thay đổi và khi đến hạn trả, người mượn phải trả lại cho người cho mượn đúng những tờ tiền mà mình đã mượn, bao gồm đúng năm sản xuất, số sơ-ri… đúng tình trạng của tài sản.

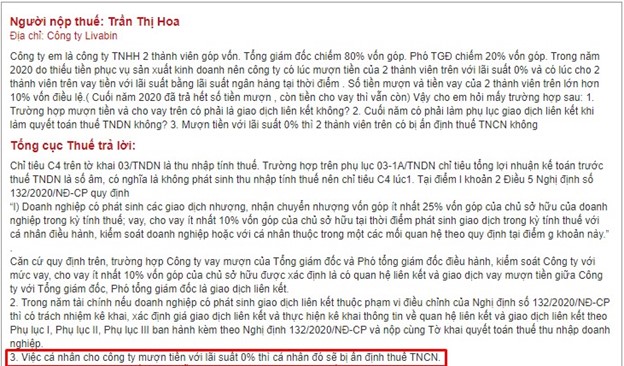

2. Vay mượn tiền của Tổng giám đốc, giám đốc (kể cả trường hợp không tính lãi) là giao dịch liên kết.

Đây là trả lời của Tổng cục thuế căn cứ theo Nghị định 132/2020/NĐ-CP cũng nhưng kết luật của cục thuế Hà Nội tại CV6684/CT-TTHTH dựa theo Nghị định 20 trước đó cho trường hợp vay mượn tiền của Tổng giám đốc, giám đốc, thành viên Hội đồng thành viên có tham gia điều hành công ty ty (kể cả trường hợp không tính lãi) nếu thỏa mãn điều kiện theo điểm l, khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP quy định về các bên có quan hệ liên kết:

“l) Doanh nghiệp có phát sinh các giao dịch nhượng, nhận chuyển nhượng vốn góp ít nhất 25% vốn góp của chủ sở hữu của doanh nghiệp trong kỳ tính thuế; vay, cho vay ít nhất 10% vốn góp của chủ sở hữu tại thời điểm phát sinh giao dịch trong kỳ tính thuế với cá nhân điều hành, kiểm soát doanh nghiệp hoặc với cá nhân thuộc trong một các mối quan hệ theo quy định tại điểm g khoản này.”

Căn cứ quy định trên, trường hợp Công ty vay mượn của giám đốc điều hành, kiểm soát Công ty với mức vay, cho vay ít nhất 10% vốn góp của chủ sở hữu được xác định là có quan hệ liên kết và giao dịch vay mượn tiền giữa Công ty với giám đốc là giao dịch liên kết.

Trong năm tài chính nếu doanh nghiệp có phát sinh giao dịch liên kết thuộc phạm vi điều chỉnh của Nghị định số 132/2020/NĐ-CP thì có trách nhiệm kê khai, xác định giá giao dịch liên kết. Người nộp thuế thực hiện kê khai thông tin về quan hệ liên kết và giao dịch liên kết theo Phụ lục I, Phụ lục II, Phụ lục III ban hành kèm theo Nghị định 132/2020/NĐ-CP và nộp cùng Tờ khai quyết toán thuế thu nhập doanh nghiệp.

3. Ảnh hưởng đến điều kiện để chi phí lãi vay được trừ:

Khi xác định là doanh nghiệp có giao dịch liên kết thì chi phí lãi vay KHÔNG được trừ khi xác định thu nhập chịu thuế TNDN ngoài các quy định tại Điều 4, thông tư 96/2015/TT-BTC cho chi phí lãi vay như:

>> Không thực tế phát sinh, phục vụ hoạt động sản xuất kinh doanh.

>> Không có đủ chứng từ hợp lệ theo quy định.

>> Chi phí lãi vay tương ứng với phần vốn điều lệ (đối với doanh nghiệp tư nhân là vốn đầu tư) đã đăng ký còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp.

>> Phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế (ví dụ như Tổng giám đốc, giám đốc, thành viên Hội đồng thành viên trong trường hợp này) vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

Theo nghị định 132/2020/NĐ-CP, điều 16, khoản 3:

“Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.”

4. Cá nhân cho vay không tính lãi có thể bị ấn định lãi suất và tính thuế TNCN:

Bên cạnh nguyên tắc xác định thu nhập chịu thuế TNCN là thời điểm nhận thu nhập thì trong quy định của quản lý thuế cũng đồng thời áp dụng nguyên tắc ấn định thuế đối với các giao dịch không theo giá thị trường làm giảm nghĩa vụ thuế phải nộp (điều 50, luật quản lý thuế số 38/2019/QH14). Khi đó, thuế TNCN sẽ tính bằng 5% trên mức thu nhập chịu thuế TNCN bị ấn định.

Việc ấn định này cũng được khẳng định tại câu trả lời được công bố trên website của tổng cục thuế:

CÔNG TY TNHH DỊCH VỤ TƯ VẤN KẾ TOÁN TÂM LỘC PHÁT

Địa chỉ: 23/5/2 TA16, Phường Thới An, Quận 12, Thành phố Hồ Chí Minh, Việt Nam

Hotline: 0917.51.82.86 hoặc 0908.36.91.55

Email: huong.tamlocphat@gmail.com

Website: https://ketoantrongoihcm.com/