Tra cứu mã số thuế TNCN như thế nào? Các cách tra cứu mã số thuế TNCN online năm 2024 nhanh chóng nhất?

Bài viết dưới đây hướng dẫn người đọc tra cứu mã số thuế TNCN theo các cách:

|

- Tra cứu tại Trang thông tin của Tổng cục thuế - Tra cứu tại trang Thuế điện tử của Tổng cục Thuế - Tra cứu thông tin người nộp thuế trên eTax Mobile - Tra cứu thông tin người nộp thuế trên trang tncnonline.com.vn |

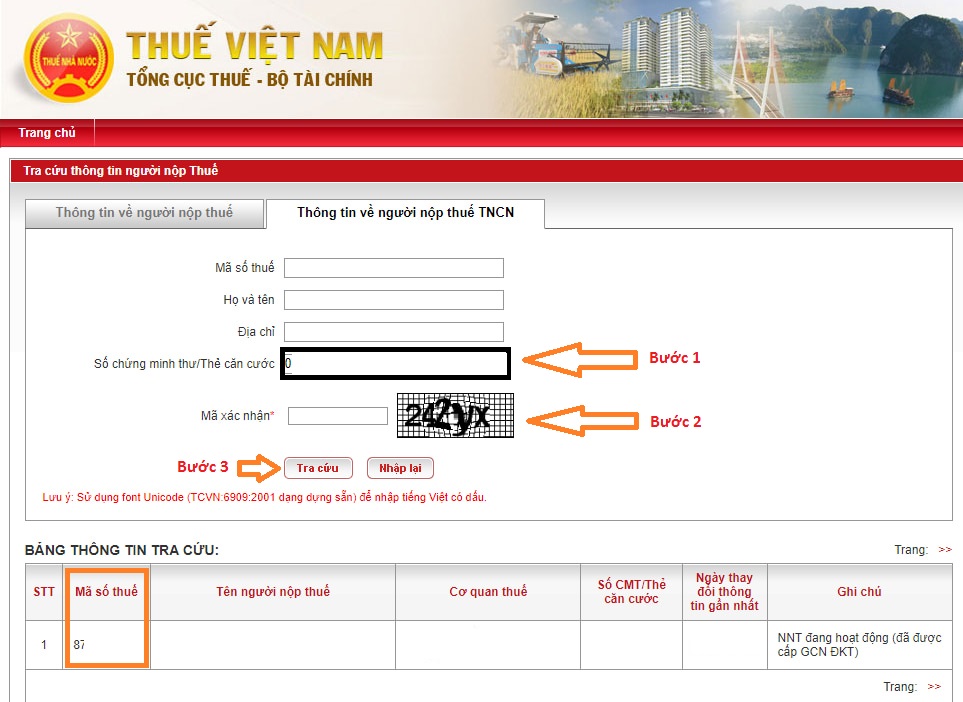

Cách 1: Tra cứu tại Trang thông tin của Tổng cục thuế

Bước 1: Truy cập vào Trang thông tin của Tổng cục thuế tại địa chỉ http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp

Bước 2: Nhập số CMND/CCCD và mã xác nhận. Sau đó nhấn Tra cứu.

Bước 3: Xem mã số thuế cá nhân

Cách 2: Tra cứu tại trang Thuế điện tử của Tổng cục Thuế

Bước 1: Truy cập tại Trang Thuế điện tử của Tổng cục Thuế tại địa chỉ https://thuedientu.gdt.gov.vn/ => Chọn cá nhân

Bước 2: Chọn Tra cứu thông tin NNT

Bước 3: Nhập số CMND/CCCD và mã xác nhận => Tra cứu.

Bước 4: Xem mã số thuế cá nhân.

Cách 3: Tra cứu thông tin người nộp thuế trên eTax Mobile

Bước 1: Mở ứng dụng eTax Mobile

Bước 2: Nhấn chọn "Tiện ích" sau đó chọn "Tra cứu thông tin NNT";

Bước 3: Nhập các thông tin: Mã số thuế cá nhân, loại giấy tờ > chọn "CCCD" và điền số CMND/CCCD sau đó nhấn "Tra cứu" để xem kết quả.

Cách 4: Tra cứu thông tin người nộp thuế trên trang tncnonline.com.vn

Bước 1: Truy cập vào địa chỉ Tra cứu mã số thuế cá nhân

Bước 2: Nhập thông tin: Chứng minh nhân dân (cmnd) hoặc Căn cước công dân (cccd)

Bước 3: Sau khi hệ thống tra cứu xong, thông tin mã số thuế cá nhân sẽ hiển thị ngay bên dưới.

Đối tượng nào phải đóng thuế TNCN?

Căn cứ theo Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định như sau:

Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

3. Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều này.

Như vậy, đối tượng nộp thuế thu nhập cá nhân gồm:

(1) Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam.

(2) Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

(3) Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều 2 Luật Thuế thu nhập cá nhân 2007.

Lương bao nhiêu thì phải đóng thuế thu nhập cá nhân năm 2024?

Căn cứ theo quy định tại Điều 2 Thông tư 111/2013/TT-BTC có nêu rõ như sau:

Các khoản thu nhập chịu thuế

…

2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

b) Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau:

b.1) Trợ cấp, phụ cấp ưu đãi hàng tháng và trợ cấp một lần theo quy định của pháp luật về ưu đãi người có công.

…

Đồng thời, căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC quy định về khấu trừ thuế như sau:

Khấu trừ thuế và chứng từ khấu trừ thuế

...

i) Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

…

Bên cạnh đó, căn cứ Điều 1 Nghị quyết 954/2020/UBTVQH14 quy định như sau:

Mức giảm trừ gia cảnh

Điều chỉnh mức giảm trừ gia cảnh quy định tại khoản 1 Điều 19 của Luật Thuế thu nhập cá nhân số 04/2007/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 26/2012/QH13 như sau:

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Theo các quy định trên, người có thu nhập từ tiền công tiền lương lớn hơn 11 triệu đồng/tháng (132 triệu đồng/năm) sau khi đã trừ tiền đóng bảo hiểm bắt buộc theo quy định, các khoản đóng góp từ thiện, nhân đạo, và các khoản được miễn thuế theo quy định thì phải đóng thuế thu nhập cá nhân.

Đồng thời mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Tức là nếu người có một người phụ thuộc thì lương của người đó phải trên 15,4 triệu đồng/ tháng thì mới phải đóng thuế TNCN

Tuy nhiên, cần lưu ý:

Trường hợp không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

>> Trường hợp này người lao động có thể làm cam kết tạm thời để chưa khấu trừ thuế thu nhập cá nhân.

Thông tin liên hệ

CÔNG TY TNHH DỊCH VỤ TƯ VẤN KẾ TOÁN TÂM LỘC PHÁT

Địa chỉ: 23/5/2 TA16, Phường Thới An, Quận 12, Thành phố Hồ Chí Minh, Việt Nam

Hotline: 0917.51.82.86 hoặc 0908.36.91.55

Email: huong.tamlocphat@gmail.com

Website: https://ketoantrongoihcm.com/