Hướng dẫn kê khai tờ khai quyết toán thuế TNDN mẫu 03 theo Thông tư 80?

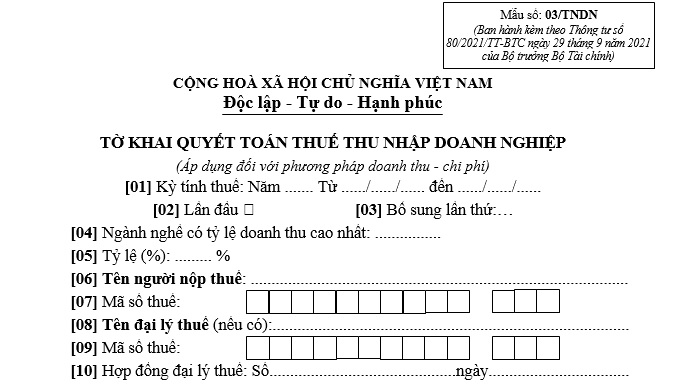

Tờ khai quyết toán thuế TNDN được doanh nghiệp sử dụng để khai quyết toán thuế theo quy định pháp luật. Tờ khai quyết toán thuế TNDN hiện nay là mẫu 03/TNDN được ban hành kèm theo Thông tư 80/2021/TT-BTC áp dụng với phương pháp doanh thu - chi phí)

Tải Tờ khai quyết toán thuế TNDN mẫu 03/TNDN như sau:

Hướng dẫn kê khai tờ khai quyết toán thuế TNDN mẫu 03 theo Thông tư 80 như sau:

[1] Kỳ tính thuế được xác định theo năm dương lịch. Trường hợp doanh nghiệp áp dụng năm tài chính khác với năm dương lịch thì kỳ tính thuế xác định theo năm tài chính áp dụng. Riêng đối với kỳ tính thuế đầu tiên đối với doanh nghiệp mới thành lập và kỳ tính thuế cuối cùng đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, sáp nhập, chia, tách, giải thể, phá sản được xác định phù hợp với kỳ kế toán theo quy định của pháp luật về kế toán.

Cụ thể: ghi rõ kỳ tính thuế từ ngày đầu tiên của năm dương lịch/năm tài chính hoặc ngày bắt đầu hoạt động kinh doanh (đối với doanh nghiệp mới thành lập) đến ngày kết thúc năm dương lịch/năm tài chính hoặc ngày chấm dứt hoạt động kinh doanh hoặc chuyển đổi hình thức sở hữu doanh nghiệp hoặc tổ chức lại doanh nghiệp được xác định phù hợp với kỳ kế toán.

Ví dụ kỳ tính thuế áp dụng theo năm dương lịch thì ghi: Năm 2023 từ 01/01/2023 đến 31/12/2023.

(Căn cứ khoản 2 Điều 3 Thông tư 78/2014/TT-BTC).

[2] Đánh dấu X vào ô này nếu người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp (thuế TNDN) lần đầu trong kỳ tính thuế (mà chưa khai bổ sung).

[3] Ghi tên của ngành nghề có tỷ lệ doanh thu cao nhất trong kỳ tính thuế.

[4] Ghi tỷ lệ doanh thu của ngành nghề có tỷ lệ doanh thu cao nhất trong kỳ tính thuế.

[5] Điền tên người nộp thuế theo thông tin đăng ký doanh nghiệp (cụ thể là theo Giấy chứng nhận đăng ký doanh nghiệp, Giấy chứng nhận đầu tư hoặc các giấy tờ tương đương).

[6] Điền mã số thuế của người nộp thuế theo thông tin đăng ký thuế.

[7] Tại chỉ tiêu [8], [9] và [10]: Ghi tên đại lý thuế, mã số thuế đại lý thuế, thông tin hợp đồng đại lý thuế trong trường hợp người nộp thuế khai thuế qua đại lý thuế.

[8] Kê khai toàn bộ các điều chỉnh về doanh thu hoặc chi phí được ghi nhận theo chế độ kế toán, nhưng không phù hợp với quy định của Luật Thuế thu nhập doanh nghiệp 2008làm tăng tổng lợi nhuận trước thuế TNDN của cơ sở kinh doanh. Chỉ tiêu này được xác định bằng tổng các Chỉ tiêu từ [B2] đến [B7].

[9] Kê khai toàn bộ các khoản điều chỉnh dẫn đến giảm lợi nhuận trước thuế đã được phản ánh trong hệ thống sổ sách kế toán của doanh nghiệp. Chỉ tiêu này được xác định bằng tổng các Chỉ tiêu từ [B9] đến [B12].

[10] Kê khai toàn bộ các khoản doanh thu được hạch toán trong Báo cáo Kết quả kinh doanh năm nay của cơ sở kinh doanh nhưng đã đưa vào doanh thu để tính thuế TNDN của các năm trước (Ví dụ: trường hợp người nộp thuế bán hàng và đã xuất hoá đơn trong năm trước nhưng giao hàng trong năm nay).

Chi tiết hướng dẫn kê khai tờ khai quyết toán thuế TNDN mẫu 03/TNDN tại đây.

Thời hạn nộp hồ sơ quyết toán thuế TNDN là khi nào?

Theo quy định Điều 5 Luật Thuế thu nhập doanh nghiệp 2008 quy định về kỳ tính thuế như sau:

Kỳ tính thuế

1. Kỳ tính thuế thu nhập doanh nghiệp được xác định theo năm dương lịch hoặc năm tài chính, trừ trường hợp quy định tại khoản 2 Điều này.

2. Kỳ tính thuế thu nhập doanh nghiệp theo từng lần phát sinh thu nhập áp dụng đối với doanh nghiệp nước ngoài được quy định tại điểm c và điểm d khoản 2 Điều 2 của Luật này.

Ngoài ra, căn cứ theo quy định tại Điều 44 Luật Quản lý thuế 2019 quy định về thời hạn nộp hồ sơ khai thuế như sau:

Thời hạn nộp hồ sơ khai thuế

....

2. Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

a) Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

b) Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

c) Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

3. Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

Thông qua quy định trên, thuế TNDN là loại thuế có kỳ tính thuế theo năm cho nên thời hạn nộp hồ sơ quyết toán thuế TNDN chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Đối với kỳ tính thuế TNDN theo từng lần phát sinh của doanh nghiệp nước ngoài thì thời hạn nộp hồ sơ quyết toán thuế TNDN chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

Nộp thuế TNDN ở đâu?

Theo quy định Điều 12 Luật Thuế thu nhập doanh nghiệp 2008, doanh nghiệp nộp thuế TNDN tại cơ quan thuế nơi có trụ sở chính.

Trường hợp doanh nghiệp có cơ sở sản xuất hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi doanh nghiệp có trụ sở chính thì số thuế được tính nộp theo tỷ lệ chi phí giữa nơi có cơ sở sản xuất và nơi có trụ sở chính.

Trân trọng!

Thông tin liên hệ

CÔNG TY TNHH DỊCH VỤ TƯ VẤN KẾ TOÁN TÂM LỘC PHÁT

Địa chỉ: 23/5/2 TA16, Phường Thới An, Quận 12, Thành phố Hồ Chí Minh, Việt Nam

Hotline: 0917.51.82.86 hoặc 0908.36.91.55

Email: huong.tamlocphat@gmail.com

Website: https://ketoantrongoihcm.com/